什么是风险控制

风险控制是指风险管理者采取各种措施和方法,消灭或减少风险事件发生的各种可能性,或风险控制者减少风险事件发生时造成的损失。

风险控制的四种基本方法是:风险回避、损失控制、风险转移和风险保留。

信贷风控:是指对信用借款客户的信用、收入、资产、家庭、还款意愿和能力、违约成本的综合性风险控制审批。

怎么做好信贷风控

风控的基本流程:

一:信贷员风控(这是我自己起的名字,哈哈。这是风控的源头,每家公司都应该从信贷员抓起,这是公司第一个接触客户本人的,最了解客户基本信息的,至少资料不要造假。)

二:门店初步风控(这是风控的第一扇门,团队经理应该起到责任对自己团队提交的客户资料进行初步查看,对资料的真实性进行初步审核。)

三:风控电话审核【对门店提交的资料,填写的申请表信息、联系人真实性核实,对客户的个人信用、生意(上班)、还款能力、其他综合性信息(因涉及相关审核技术不一一叙述)判断是否进一步调查或审批】

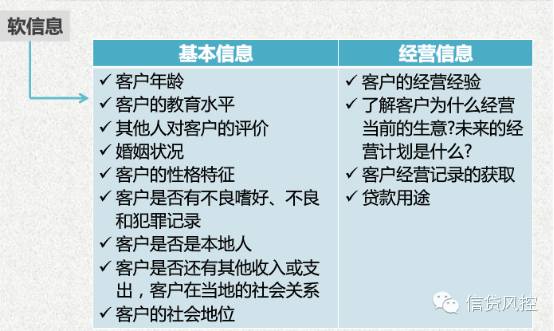

四:风控实地尽调【对电话审核人员提供的一些信息核实和现场生意经营情况(或上班情况)及场地真实性核实,暗访周围人对客户的评价和隐性信息的发掘,为后续审批提供综合性意见】

五:综合评审审批(审核和外访对客户客观综合性信息评述和审批)。

一.信贷员风控

1:聊一聊现在的信贷端客户经理的情况;从事这一行业的人群,从小学毕业~本科硕士的都有,年龄18~40岁的男女。所以这种情况就造就这个行业的参差不齐,有些人就为了短期赚钱不惜造假客户资料和包装客户信息,这样造成了整个行业一批的逾期客户。

2:信贷员的客户来源;

自己的客户(展业、电销、网络推广)这类客户有质量好的客户和同行已经贷烂的客户,总体来说这类客户算是比较好的,至少这中间不会有别的信贷员或者中介公司包装和收取高昂的费用,这类客户是比较容易了解真实的客户,除非信贷员自己在包装这个客户)

吃别人剩下的(同行、中介、担保公司)从这样渠道获取的客户是目前整个行业通病有些小的小额信贷公司鼓励业务员成天去和同业中介的人员喝茶吃饭聊天从而天上掉馅饼,拿一些不知贷了多少家的客户到自己公司做贷款,这类客户多数是一些垃圾单,业务员应该仔细识别客户是否有隐性信息,而且这类客户已经熟悉整个信贷的流程,逾期率非常高,并且对后续逾期催收非常不利。既然能吃别人剩下的就说明还是有人去开发新的客户,并不是这样都不可取,但是真的希望各家公司能够培训业务员多通过自己的渠道获取客户,况且整天吃别人的,提成大部分都返点给别人了,自己辛苦一个月下来,并不能赚到钱。对行业来说没有什么好的促进作用,如果都去吃别人剩下的没有新的客户进来,这样整个行业就会进入死循环,最后是大家都没有饭吃。

客户熟人介绍(身边朋友介绍和客户转介绍)这类客户是比较优质的客户,身边朋友是自己都了解的并且还款会有好处,批贷还款记录良好的客户转介绍的这类客户一般是比较优质的客户群体。总体来说风控的第一扇窗,信贷员只要不帮助客户包装隐瞒把公司信息透露给客户,把公司宣导的合规做好就OK。

二:门店初步风控

1:团队经理对自己团队提交的单子的综合资质的评估和初审。(这是公司真正意义的第一道门如果团队经理能本着负责任的态度对单子初步审核,我相信大部分公司的批单率不会再30%~40%之间游荡,肯定会更高,逾期率也会更低。当然我也见过有些团队经理为了完成所谓的业绩隐瞒客户信息甚至帮助业务员提供一些虚假资料伪造水电费单和章,我相信这样的公司也不可能长时间生存下去,甚至1年左右就倒闭的也不在少数,所以找一些靠谱的团队经理吧。)说一下自己做业务员时候的亲身经历,那时候的我们都是一群刚踏入这个行业的小白,公司对我们刚入职的第一周要集中培训,产品知识,申请单填写,资料的把控,包括初审。在后边的3个月内都要陆续的进行培训,并且所有的东西都要进行考试,(当然不是所有的公司都有这样的耐性培养,大多数都是当天入职第二天就开始做业务有些连自己公司的产品是什么需要的资料是什么都不清楚稀里糊涂的在做,这样就算是开发到客户也由于自己本身的不专业至客户流失,所以也希望大多数的公司能本着对自己公司负责的态度培训一下自己的业务员)在这之后我们提交的单子,公司的固定电话都要我们事先打电话确认是不是申请单上的公司并且114查询确认。再交由团队经理进行初审,通过以后再交由审核部门审核,如果提交的单子申请表有漏写一个罚款50团队经理罚款100,那时候我们都是小心翼翼的对待每一个单子,回首在看一下现在的业务员嫣然已经成了大爷,申请表并不需要填写完整,如果批下来的单子额度低,全部复议,这样的公司其实并不需要风控,也许这就是你为什么是一家小作坊。(只是说一些小的公司,像一些大的公司,例如:宜信、信和、恒昌、中安,审核还是有绝对的权威的)。

每家公司的团队经理是公司的基石对公司的放款量和逾期率都有着直接的影响,有时可能受放款量的压力睁只眼闭只眼,但是请你珍爱你自己的公司,毕竟这是你每个月领工资的地方这会影响公司的发展和生存,也会影响你自己,没有公司也就没有现在的你。

三:风控电话审核【(这是一个单子是批是拒的决定性人员,会深刻挖取客户综合性信息,由征信、联系人、月可支配收入、个人信息、其他综合性信息(因涉及相关审核技术不一一叙述)来决定是否进一步调查和审批。这是一个综合客观的岗位,与审核本身的技术有密不可分的关系。

四:风控实地尽调(对审核的一些疑问和需看到的原件提供解答和拍照)

总结一些现场发现客户的一些疑点:

1.客户很忙却经常不在自己生意现场;

2.客户通讯常常不畅,只有他找你,很难你找他;

3.客户财富积累与创业经历不符;

4.客户有形资产不多而账面应收款、看不到的库存很多,钱不知道去哪儿了;

5.现场看客户精神状态不佳;

6.客户家都在外地,看不到本地资产;

7.与客户交流谈吐浮夸,对自己定位不清晰,做地沟油生意谈中南海华尔街互联网的局;

8.客户对借款用途无法清楚表达,或不合理;

9.客户离异但经常与不同女人来往;

10.客户对生意描述好得不得了,只说好的,不说隐患;

11.问员工啥都不知道,只有老板知道;

12.客户近期多家征信查询却无实际贷款增加;

13.客户公司没有座机;

14.客户12点后的通话记录多;

15.与客户面对面谈话客户吞吞吐吐,眼神躲躲闪闪;

16.现场需要的资料客户不能够直接提供,对办公环境不熟悉

17.客户开着豪车,而办公室乱糟糟的。

18.时刻关注贷款动向,一天打几个电话央求催促的人。

19.征信记录近一个月查询5次以上的人。

20.客户存货上都是灰。

21.客户暗示可给高额回扣或回报的客户。

22.企业人员流动性大,对老板满意度低。

23.客户消费欲过剩,生活品质与生意状况严重不符的。

24.对贷款无明确金额,你给我多少钱都行的。

综上所述风控是从业务员、团队经理、门店经理、风控人员一条线上的综合风控。每个人都做好自己的那一点点,守好自己的底线,逾期必定有一个很好地遏制。