按照惯例,平安银行打响了2018年银行股年报披露第一枪,本周发布了今年首份银行业年报。

2017年,对于平安银行来说至关重要,因为这是2016年高层大换血后的第一个完整财年。

去年,因为一起震惊业界的“踩雷”事件,面包财经曾盘点过平安银行近些年踩过的违约地雷(详见《平安银行不平安:四次大雷,百亿级债务违约事件,连续中招!》),在金融圈引发热议。

今天,我们就着这份新鲜出炉的年报,来粗略解读一下高层大换血之后,首个完整财年平安银行的表现。

前情提要:入主近4年零售业务无大起色,平安银行高层大换血

2012年6月,深发展银行发出公告称,正在实施对平安银行股份的吸收合并,并于当年8月初将上市公司更名为平安银行。更名后不久,上市公司发出公告称,两行的股份吸收合并已完成。自此,平安系正式入主深发展,成为代码.SZ的主人。

很显然,具有庞大零售金融业务资源的中国平安对于平安银行的零售业务寄予厚望。在2013年的年报中,平安银行提出“公司、零售、同业、投行”的“四轮驱动”战略,零售业务被置于相当重要的位置。

但直到2016年,平安银行的零售银行业务起色并不算太大。

以个人贷款为例。2013年至2016年,平安银行的个人贷款占贷款总额占比从38.43%下降至36.65%。尽管个贷绝对值有增加,但占比反而略有下滑。

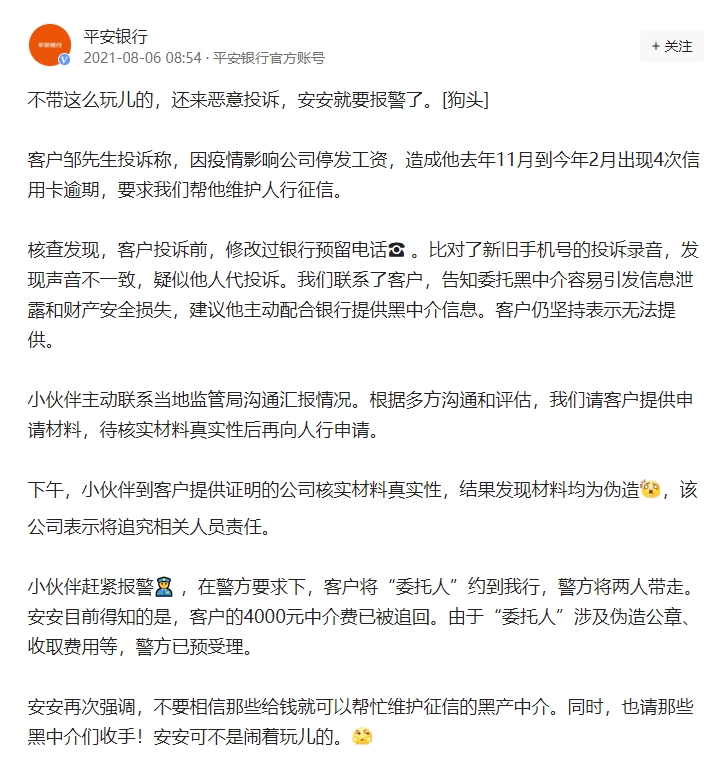

信用卡贷款余额在这几年提升较为显著,从2013年的868亿元增至2016年的1810.85亿元,年复合增长率为27.8%,并不算低。但是考虑到整个平安系庞大的客户基数,这一成绩也只能算是差强人意。2017年,这一数字同比增长率高达67.7%,亦可反衬前几年的增速不高。

另外,这几年,平安银行在风控方面也有诸多缺失。此前几起重大的违约事件,平安银行均未能幸免踩雷。从东北特钢债务违约、上海云峰债务违约到辉山乳业债务违约以及仍在持续发酵的丹东港债务违约,在这些债务雷区中都能看到平安银行“不幸踩雷”的身影。

平安银行从2016年末开始对管理层进行一次大换血。原董事长孙建一在2016年届满后离职,由谢永林接任。另外,2017年有多名副行长离职,比如,2017年9月,同时兼任副行长及首席财务官的陈蓉递交辞呈,后由项有志替任首席财务官一职。

从董事长到CFO,平安银行在2017年完成了主要的管理人员的更换。2016年,平安银行启动零售银行战略,随后完成高层人士调整。

所以,这一份年报格外引人注目,不仅是新管理层的成绩单首秀,也是零售银行战略实施的首份成绩单。

急速调整:对公贷款锐减796亿个贷占据半壁江山

提出战略转型后,2017年,平安银行零售业务增速迅猛,以银行零售业务的核心——信用卡业务来看:2017年,平安银行信用卡新增发卡量为1509万张,同比增长80%,而过去两年新增信用卡量总和不过1512.2万张。一年完成两年的任务,这个态势确实猛。

截至2017年末,平安银行信用卡有效卡量为3834万张,同比增长49.73%。

直接来看对公贷款和个人贷款占比的变动:

在大力发展以消费金融为主的零售业务同时,平安银行的对公贷款在2017年却锐减了约796亿元。对公贷款占比从2016年的63.35%降至2017年的50.18%,而个人贷款占比则从36.65%提升至49.82%,目前两者已十分接近。

众所周知,银行的对公业务和零售业务,就好比贸易领域的批发和零售,零售这种点对点的服务,很大程度上会抬升运营成本。

在2013年至2016年期间,平安银行的对公贷款占比有所提升的情况下,成本收入比在不断减小,从2013年的40.77%下降至2016年的25.97%。随着零售业务铺开局面,2017年的成本收入比骤增至29.89%,同比增加了近4个百分点。

另外,根据平安银行披露的两种贷款的平均收益率来看,2017年个人贷款的平均收益率为7.95%,较2016年的9.05%同比减少了近1个百分点。

从数据对比中,可以明显看出,平安银行2017年,急速向零售金融业务转型。

成本收入比提升,个人贷款收益率下滑,但是平安银行在2017年的净利润却仍旧录得了2.61%的微增长。

营收降利润升的背后:贷款减值计提减少

先直接看业绩情况:

根据平安银行2017年年报,其营收为1057.86亿元,同比减少1.79%,归母净利润为231.89亿元,同比增加2.61%。

2017年营收减少的部分原因在于2016年下半年的营改增,不过这一因素的实际影响可能不会太大,这从平安银行2017年连续四个季度营收同比增速均小于1%可以看出,且其在第二和第三季度分别录得为-3.22%和-5.29%的降幅。

营收微降的同时,能够录得净利润的增长,可能要归因于资产减值损失减少,其中主要是贷款减值损失减少:2017年,计提贷款减值损失408.03亿元,同比减少10.19%。若剔除资产减值损失,则平安银行2017年录得的营业利润为731.48亿元,同比将减少4.13%。

之所以减少计提,从表面上看,是因为不良贷款率降低了:2017年不良贷款率为1.7%较上年年末的1.74%减少了0.04个百分点。

但是,纵观平安银行一直以来的贷款分类指标,不良率下降的含金量仍存在疑问。

不良认定偏离度较高风控仍为关注点

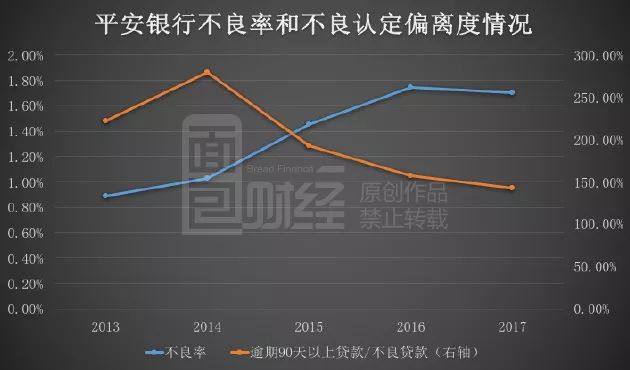

在上数据之前,先科普一个业内常用的检测不良率含金量的指标计算:不良认定偏离度。计算公式是这样的:不良认定偏离度=逾期90天以上贷款/不良贷款。

翻查银行股财报,会发现,现在的银行将贷款分为五个等级,即正常、关注、次级、可疑和损失。后三类的总和就是呈现在年报中的不良贷款。

尽管,监管文件上对这五类贷款分类进行了一定的指导,但是在实际操作中,各家银行还是有调控空间的。

因此,分析银行的不良贷款情况时,通常还会引入逾期90天以上贷款这一数据作为参考。这背后的原理主要是,有些贷款人,尤其是零售贷款人经常会忘记还款日,从银行不断提醒到贷款人还款,这一来一回可能会耽搁一段时间,一般以3个月来衡量还款能力和意愿。

从严谨分析的角度来看,如果一家银行足够保守,那么其在对贷款进行分类后,一般逾期90天以上贷款余额会小于不良贷款余额,也就是说不良认定偏离度要小于1。在这一归类上,招商银行一直是业界楷模,该比值长期保持在80%左右。

再回到平安银行。直接上图:

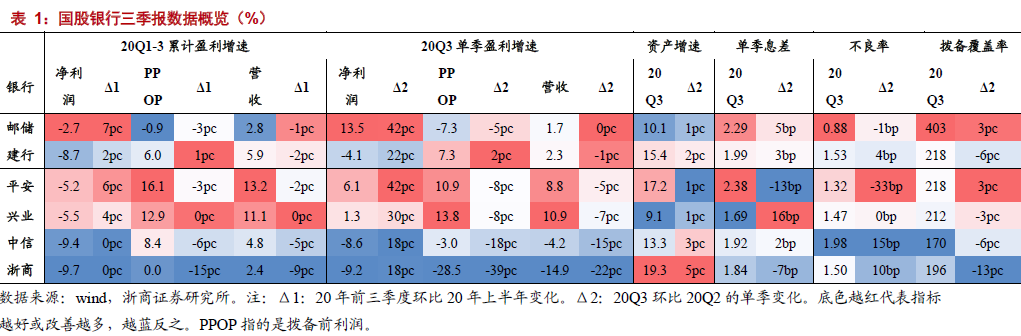

我们可以看到,尽管平安银行的不良率终于在2017年降至1.7%,但实际上在2017年第三季度不良率还有1.75%。

若结合逾期贷款来看,平安银行不良贷款的归类含金量存疑:2017年,平安银行的不良认定偏离度为142.98%,虽然已经较2014年的279%大幅下降,但长期大于1的走势,仍旧难说不良认定的严谨。

2017年各家银行的全本年报才刚刚开始发,我们用8家股份行2017年中报的数据做个对比。可以看一下各家不良贷款认定的松紧程度:

近两年来,华夏银行和平安银行的不良认定偏离度在8家股份行中一直包揽前两名,各家股份行不良贷款认定的松紧程度高下立现。

进入3月下旬,在大A股上市的银行股将密集发布年报,至于平安银行的相对表现究竟如何,我们可以等股份行年报都出齐了再回过头来看看。

对比前几年的数据,可以明显看出,平安银行在2017年的转型力度在明显加大,零售银行业务数据也得到诸多券商分析师的正面评价。

但是,冰冻三尺非一日之寒。风控不严以及不良贷款认定标准过松的老问题依然存在,而零售金融业务急速上量之后,对风控的压力只会有增无减。

平安银行能否“平安”转型,有待时间来检验,但利润的含金量确实需要投资者多思量。

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

举报/反馈