4倍LPR引发的行业地震仍在继续。

8月20日,最高人民法院发布新修订的《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》。《规定》以中国人民银行授权全国银行间同业拆借中心每月20日发布的一年期贷款市场报价利率(LPR)的4倍为标准确定民间借贷利率的司法保护上限。24%和36%为基准的“两线三区”成为历史。

虽然规定针对的民间借贷,但业内普遍认为最高法的利率上限管制也会对持牌金融机构的放贷利率产生较大影响。

西南财经大学金融学院数字经济研究中心主任陈文分析称,“持牌金融机构的放贷利率不能比高利贷还高。所以我们看到,部分消金公司的名义放贷利率多是踩着民间借贷利率司法保护的上限来设置的。”

截至目前,4倍LPR是否会成为民间与持牌金融机构的统一标准,并无权威解释。此外,游离在这中间的小贷、助贷等机构显得更为焦虑、不安……

银行迷茫:一起判例引发行业大讨论

8月27日,浙江省温州市瓯海区人民法院的一起案件判决书显示,平安银行年化24%的利率主张,被法院驳回,被要求执行4倍LPR标准。关于业界关心的利率计算方式,法院也借助具体还款金额的计算给出了答案:用APR口径进行计算。

判决书显示,原告平安银行于2020年7月14日向本院提起诉讼,请求法院判令被告洪辉道偿还原告借款本金.65元及利息(截止2020年7月5日的利息、罚息、复利.85元;另以借款本金.65元为基数,从2020年7月6日起按月利率2%计算逾期利息至实际履行之日止)。

法院认为,平安银行主张按约定月利率2%计算2018年5月5日至2020年7月5日期间的期内利息、本金罚息、复利,其总和已超过一年期贷款市场报价利率四倍保护限度,本院参照原告起诉时一年期贷款市场报价利率四倍进行计算,计.27元。

该判例一出,一石激起千层浪,引发了行业大讨论。

金融机构资深从业人员表示,“其实争议的焦点主要有两个,一是贷款利率最高限溯及过往,二是判例明确了商业银行贷款利率最高限,民间借贷利率司法保护上线的下调,事实上也对金融机构贷款最高利率形成约束。”

“2020年8月20日以来民间借贷案件一审判决后发现,各地法院对司法利率适用的衔接标准存在混乱。”中闻律师事务所合伙人李亚告诉数金观察,“有的法院仍在沿用《原规定》中年利率24%的标准;有的法院却已经开始适用《规定》中明确的一年期贷款市场报价利率四倍的标准。此问题亟待司法机关统一予以明确。”

此外,李亚倾向于认为,针对2020年8月20日前人民法院已受理尚未审结的一审民事案件,采用旧规定和新规定分段适用标准应更为恰当。

小贷焦虑:开展利率定价大讨论活动

4倍LPR下小贷公司的焦虑更为明显。

“线下小贷公司和网络小贷公司在法律地位上只算一般工商企业,审批、监管权都归属地方金融办。其在业务范围、放贷杠杆率、资金来源要求等方面面临的限制也相对比较多。”易观分析师张凯称。

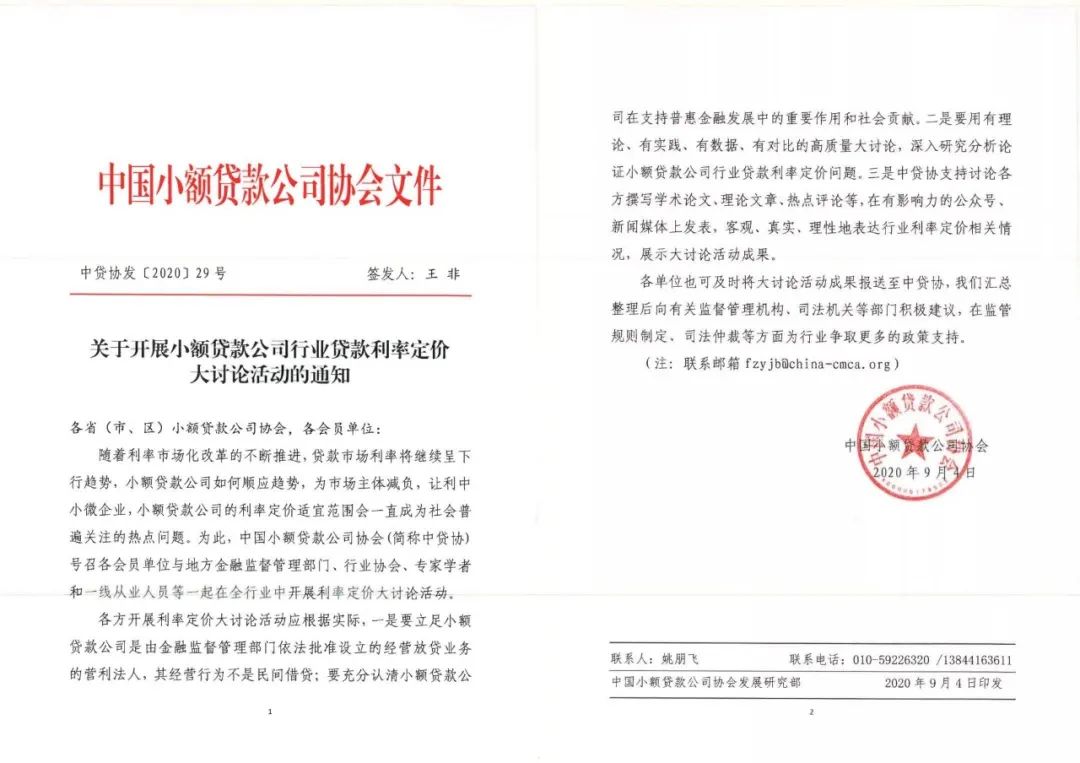

9月4日,中国小额贷款公司协会印发《关于开展小额贷款公司行业利率定价大讨论的通知》,《通知》号召各会员单位与地方金融监督管理部门、行业协会、专家学者和一线从业人员等一起在全行业中开展利率定价大讨论活动。

《通知》称各方开展利率定价大讨论活动应根据实际,要立足小额贷款公司是由金融监督管理部门依法批准设立的经营放贷业务的营利法人,其经营行为不是民间借贷;要充分认清小额贷款公司在支持普惠金融发展中的重要作用和社会贡献;要用有理论、有实践、有数据、有对比的高质量大讨论,深入研究分析论证小额贷款公司行业贷款利率定价问题等。

“手握优质流量资源的头部小贷公司或网络小贷公司可能也会因此下调自己相关业务的收费上限,甚至在未来将公司整体的业务重心转移到其他方向。”张凯认为,“可能会有大批的小贷公司和网络小贷公司选择退出消费金融行业,从而形成行业的新一轮洗牌。”

助贷担忧:机构生存压力加大

“盈利能力可能会受到重大不利影响。”趣店在二季度财报中如是说。

9月7日,趣店集团发布二季度财报。财报显示,第二季度,趣店录得总收入11.67亿元人民币,同比下降47.4%,净利润1.79亿元人民币,同比下降84.3%。

更值得关注的是,针对“关于民间借贷利率的司法保护上限”新规,趣店在财报中表示,该政策有待法院和管理当局进一步澄清,如果其业务按照LPR的四倍这一标准实施,其盈利能力可能会受到重大不利影响,可能会遭受净亏损。

中国银行法学研究会理事肖飒指出,“银行等金融机构‘给授信模式’,所谓助贷机构利用SPV公司或与体外某企业从银行拿到授信,再把钱通过助贷的方式‘转贷’给他人,这样的转贷合同直接宣告无效。”

“若无SPV公司,助贷机构只是负责信息中介服务,则没有太大法律风险。但助贷机构是否为银行做了“还款承诺”会成为法律瑕疵,这不影响银行与借款人之间的合同效力,但会招致监管机关的惩戒乃至取缔。”肖飒补充道。

“未来,银行部门对于合作助贷机构要求的利息总成本控制线下调。超限助贷机构是要被剔除名单的。”一位银行相关部门从业人员表示。

此外,据陈文分析称,由于银行部门的强势地位,在助贷合作过程中大多助贷机构都要以这样或那样的形式兜底,也会导致助贷机构的生存压力加大。在当下的利率上限下,部分客群质量较差的助贷机构或者仍是通过第三方买量的助贷机构,有望获得的助贷服务费收入可能无法覆盖获客成本以及兜底成本。

反催收群体:“重启”狂欢模式

4倍LPR下上述机构惶惶不安。与之形成反差的是,反催收群体开始活跃起来。在新规公布之后,很多反催收联盟群、QQ群一片欢呼。

“不还了,让平台起诉我吧!”

“争取15.4%,最好之前还的能退回来。”

……

据中国青年报报道,在抖音上,一则视频中一位借款人称,自己在某消费金融公司借款20万元,合同约定贷款年利率22%,是否可以协商按照新规15.4%的上限执行,客服回复说,目前还没有相关协商减免的政策。而一位自称律师的人士则称,只有进入诉讼程序才会按照新规判决。

在该条视频评论留言中,有不少借款人表示,自己已经逾期,就等着相关机构起诉自己。

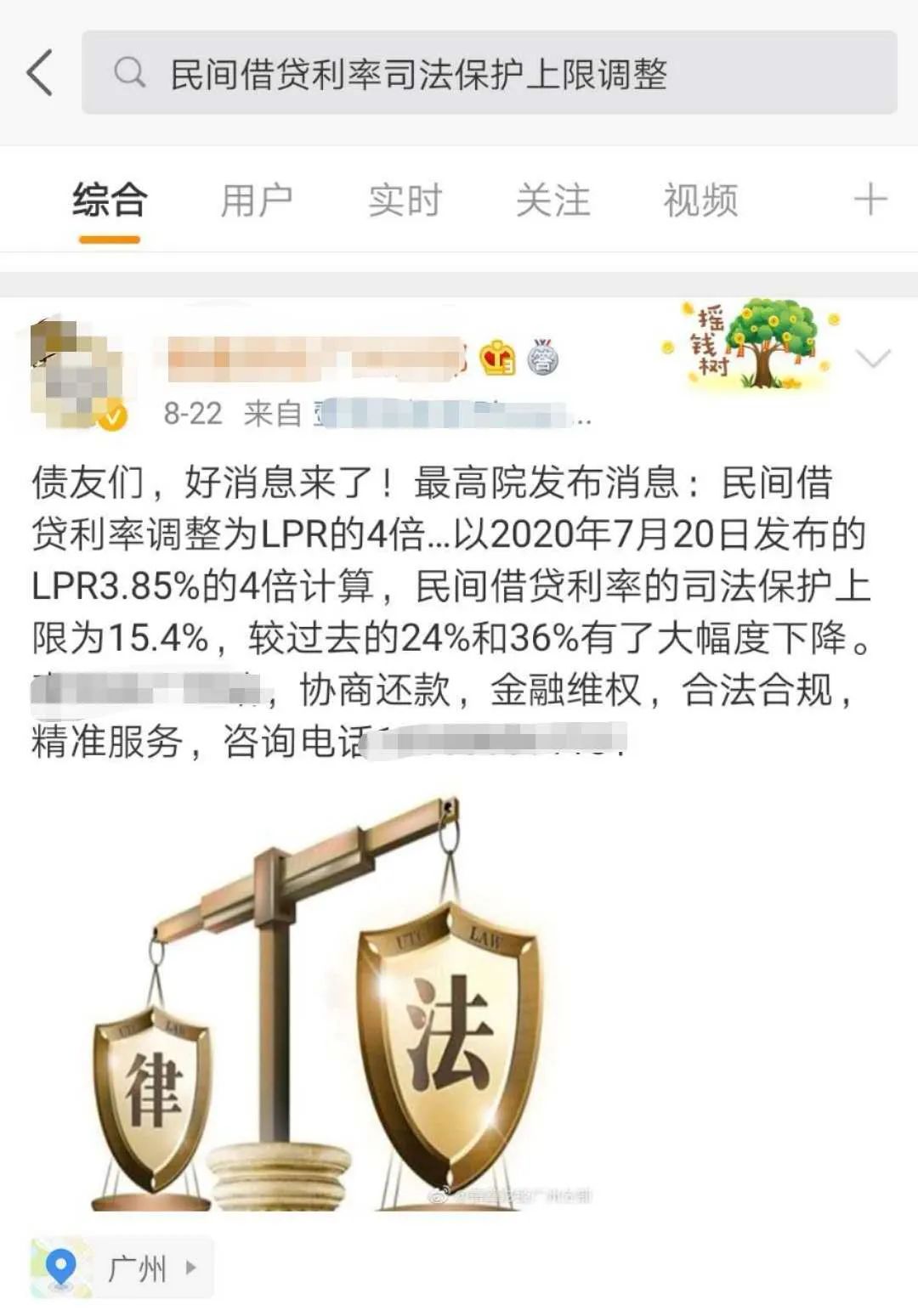

数金观察发现,有反催收诉讼机构在微博上打起广告来,“债友们,好消息!最高法院发布消息:民间借贷利率调整为LPR的4倍……协商还款,金融维权,精准服务。”

一位从业人员称,“受疫情影响,反催收联盟有一段时间很盛行,尤其是在抖音上特别活跃。他们对付银行和逾期催收有一套非常成熟的套路,如何与银行沟通、如何写投诉材料,甚至有完整的投诉模板。监管摸底排查,这些组织开始收手。”

“现在特别担心反催收联盟再度兴风作浪。客群上移是最直接有效手段,毕竟优质客户比较看重自身信用,受反催收联盟‘蛊惑’,其还款能力较强令坏账率走低。”他表示。

来源:数金观察作者:立莉