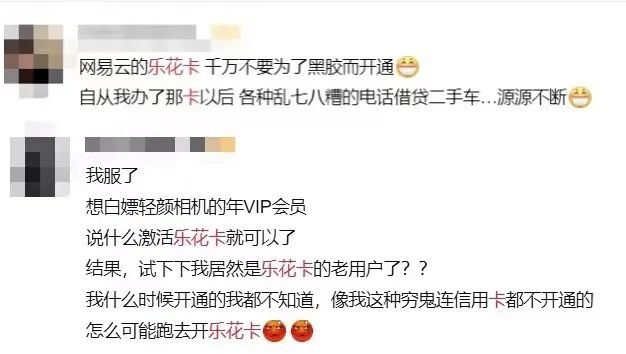

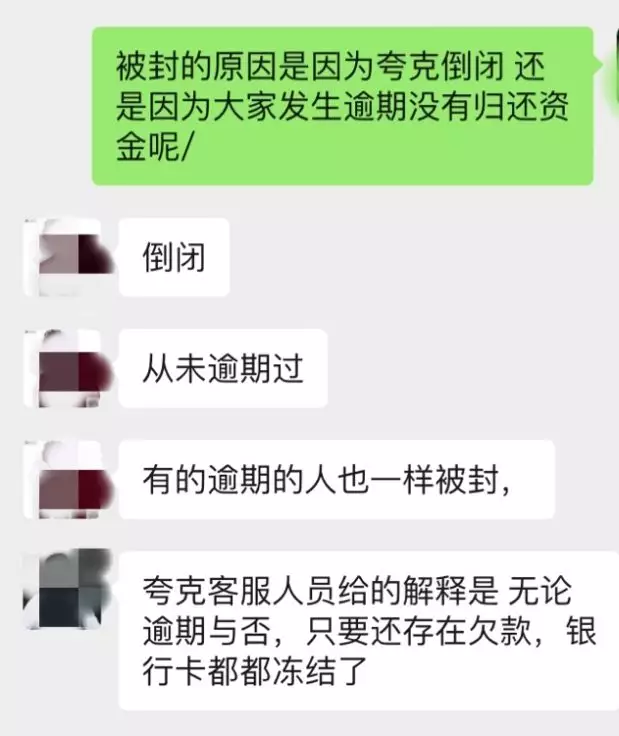

P2P风险的集中爆发,使互联网催收有了广泛的应用场景。要做“催客”几乎是“零门槛”,从业人员素质参差不齐,且目前催收基本上仍是使用电话、上门等传统手段,没有成熟的标准化作业流程,催收乱象依然频发。

“我去接班!”冬日清晨七点,北京的天空还没亮透,可张宇(化名)已经过半个多小时的骑行,按时到达了工作地点——位于北京市朝阳区潘家园某小区的单元楼门口。

他的工作,就是要在这楼里一户人家门口守着,目标人士去哪里,他就跟去哪里,直到晚上7点,就会有人跟他换班——他和同伴每12小时换一次人,保证24小时都有人看着这位目标人士。

问题来了:张宇从事的是什么工作?答案是“催客”,服务于一个网络催收平台。

“催客”这个词走入大众视线,与互联网催收市场的火爆有关。所谓互联网催收,也就是催收的O2O模式,线上委托、线下催收,由资产持有人将不良资产包或催收需求发布在催收平台上,催客或不良资产处置机构应标,平台收取中间服务费。

记者初步统计发现,光是今年上线的互联网催收平台就有借贷宝人人催、催催宝、爱催收等十余个,其中,仅借贷宝人人催一家平台,就宣称已拥有11万人的催客团队。

多服务于P2P坏账处理

P2P风险的集中爆发,使互联网催收有了广泛的应用场景。

知互联网催收兴起的背后,是不良资产总量和不良率的双增长,特别是随着P2P资产规模增长、消费金融和普惠金融的不断扩张,不良资产未来将以10%左右的速度逐步增长,仅以主要针对个人的P2P不良资产计算,就将达千亿级别。

记者注意到,目前大多数P2P公司在贷后管理中对催收业务都采用“部分外包、部分自己收”的模式。

“对刚逾期的债务,一般是由P2P公司自行催收;催收平台承担的债务主要包括两个部分,一是逾期时间比较长的,二是P2P公司本身覆盖不到的地区。”汉金所互金行业分析员告诉记者,P2P公司也不会将催收业务只外包给一家平台,而是采用竞价机制等方式,让几家平台同时执行。

以P2P平台拍拍贷为例,据其相关工作人员介绍,贷款逾期4天至90天的用户,由拍拍贷催收团队进行催收;贷款逾期超过90天,则由拍拍贷的自催团队转移到相应的外包公司进行落地催收。

记者梳理一些互联网催收平台的宣传资料发现,其平台上处置不良资产的类型,多为P2P和个人小额不良。例如,催催宝是由债权人免费发布债权信息,设定佣金费用后委托“催客”进行催收,而债权人发布的债权金额大部分为几千元至几万元,债权性质多为借贷关系。

“鉴于P2P平台的中介性质,在其外包催收的过程中,往往是P2P平台接受出借人的委托,代为打包发布债权,再在催收平台进行相应的催收流程。”郭静补充道。

零门槛当“催客”

“要跟多久?还不知道。但按照以往的经验,再跟个几天,对方就开始还钱了。”张宇告诉法治周末记者,一般来说,被自己和同伴这么24小时跟着,欠款人的邻居、同事、朋友都会知道,在这种无形压力下,大部分的欠款人就会迅速把钱还清。

小额分散的逾期债权类型,也“匹配”出机动灵活的催收主体。

“这种小单对催收公司来说是‘鸡肋’,他们都不愿意接;而对债权人来说,请专门的催收公司,催收成本又太高。因此,‘催客’模式应运而生。”郭静告诉法治周末记者。

成为“催客”需要哪些条件?答案几乎是“零门槛”。

记者注意到,成为“催客”的渠道十分广泛,全国各地都有“催客”的存在,他们在催收平台上注册并抢单接单,还可通过QQ群、群、贴吧、论坛等与债权人直接洽谈接单;佣金依据单子金额大小上下浮动,一般是总债额的25%至30%,视难易程度而定,因此也有50%抽成的。

记者以“催客”为关键词,通过QQ搜索出的相关群组就多达50余个,其中多以地域命名,例如“桂林催客”,而出现频次最高的词为“人人催”。

“群组的成员一般都是各催收平台的注册‘催客’,我们建群是为了搭伙催收,这样既能保证催收时自身安全,也能提高效率,毕竟很多‘催客’都是兼职的。”张宇告诉记者,他正在跟的上述“潘家园催单”的催收同伴,就是在某QQ群中结识的。

按照张宇的说法,“催客”很少是以前就专门从事催收的,接触多了,自然就知道其中的技巧了。张宇介绍,很多“催客”去“工作”之前,都要“带齐东西”,有文身、戴金项链最好,而且要“见过世面”,“不怯场”。

记者在号称已拥有11万名“催客”的借贷宝人人催体验发现,尽管在注册时提示需要“具备实际催收经验,熟悉催收业务正规流程”等,但并无催收经验的记者在填写住址、手机号、催收作业区等信息后还是很顺利地通过了审核,成为“初级催客”。

此外,记者在多个互联网催收平台的用户注册协议中也注意到,注册成为“催客”基本上只要求“具备完全民事行为能力”,填写手机号、身份证号等基本信息完成实名制注册即可。

明知不法催收须担责“由于门槛低导致人员素质参差不齐,且目前催收基本上仍是使用电话、上门等传统手段,没有成熟的标准化作业流程,催收乱象依然频发。”互金观察人士郭静对记者表示。

前不久,借贷宝就因女大学生“裸条”事件成为“众矢之的”。而据相关媒体报道,除了利用裸照催收外,“催客”还会使用“呼死你”、入侵通讯录、打电话给家长同学、网上以老赖名义公布当事人身份证和电话号码等方式催收。

对此,借贷宝对媒体回应称,在“催客”与借贷宝人人催的签约协议中规定了“禁止暴力、胁迫、恐吓或辱骂等不当催收行为”媒体提及的以裸照施压等催收方式,是放款人自行采取的非法催收手段,与平台完全无关。

“对于P2P平台而言,如果其与所委托的催收机构是独立的双方,催收出现问题,平台不承担责任;如果是其自设催收部门,催收团队的方式出现问题,则平台需要承担责任。”易观金融行业资深分析师李子川对记者表示。

借贷宝公关部门工作人员告诉法治周末记者,目前借贷宝和人人催已经分离运营,人人催现在作为一个平台来管理合作催收第三方。

记者在人人催的用户注册协议中看到如下约定:“违法催收对人人催平台或第三人造成的一切损失由您自行承担全部法律责任,人人催不承担任何责任。”

对此,西南科技大学法学院副教授廖天虎认为,对于管理“催客”的催收平台,如果明知“催客”可能会使用暴力等不法催收手段的情况,仍允许其进行此项业务,也需要承担连带责任。

互联网催收尚无名分

记者注意到,互联网催收平台的运营主体多为电子商务公司或科技公司,工商经营范围也多为信息技术咨询等。

“我国目前没有实质意义和形式意义上专门的债务催收法律规范,债务催收行业‘匿名’存在,国家工商总局、公安部等部门多次出台规范性文件,禁止设立讨债公司和其他类似企业,因此现实中的催收公司,多通过注册经营范围为‘商账管理、银行信贷业务咨询’等途径,间接进入催收行业,此外还要求其具备相应软件件和工具,保证各个流程都能监控到。”廖天虎指出。

根据最新湖南省长沙市商事登记经营范围咨询服务系统发布的商事信息显示,金融服务外包、受银行委托对信贷逾期户和信用卡透支户进行催收服务以及应收账款管理外包服务,首次被纳入经营范围。

“其中,应收账款管理外包服务涵盖了小额贷款公司和民间借贷在内的所有催收服务。这意味着,长期处于‘有其实,无其名’灰色地带的催收公司或将身份合法化。”廖天虎认为,催收公司存在的合法性依据逐渐明确,但目前的互联网催收仍处于监管空白,参照对线下催收公司的工商管理,互联网催收平台注册范围仅是信息技术咨询显然是不够的。

除了“名分”问题外,互联网催收还涉及用户隐私保护、催收流程透明等众多法律问题,未来走向规范化的路还很长。