“为拍写真欠下万元贷款”“为了买一部手机背上万元负债”,近年来,在贷款机构的精准营销下,大学生成为被“收割”的特定群体。为了进一步规范大学生互联网消费贷款监督管理,3月17日,来自银保监会官网的信息显示,银保监会办公厅、中央网信办秘书局、教育部办公厅、公安部办公厅、人民银行办公厅近日联合印发了《关于进一步规范大学生互联网消费贷款监督管理工作的通知》(以下简称《通知》),禁止小额贷款公司、非持牌机构对大学生放贷,同时引导高校要建立日常监测机制,密切关注学生的异常消费行为。

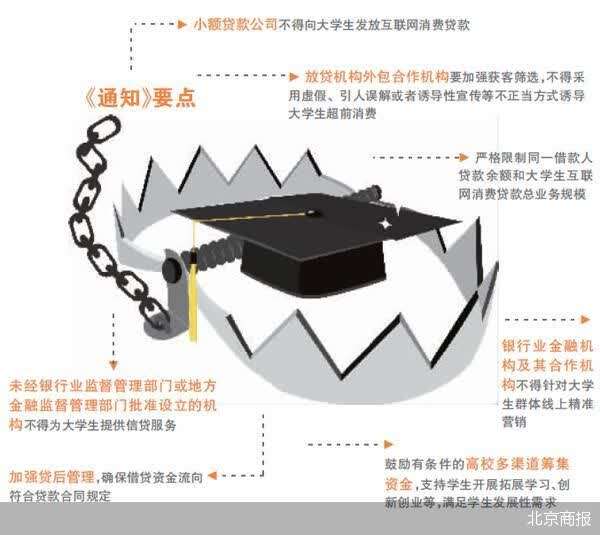

禁止非持牌机构非法放贷

“毕业季遭遇求职贷大学生背上万元贷款”“为美容多个大学生莫名背百万元贷款”……为了解燃眉之急,大学生却落入互联网贷款的陷阱。

为整顿这一乱象,银保监会等五部门出台了《通知》,进一步加强放贷机构客户营销管理和风险防范要求,坚决遏制互联网平台精准“收割”大学生的现象。

《通知》明确指出,小额贷款公司要加强贷款客户身份的实质性核验,不得将大学生设定为互联网消费贷款的目标客户群体,不得针对大学生群体精准营销,不得向大学生发放互联网消费贷款。放贷机构外包合作机构要加强获客筛选,不得采用虚假、引人误解或者诱导性宣传等不正当方式诱导大学生超前消费、过度借贷,不得针对大学生群体精准营销,不得向放贷机构推送引流大学生。

监管机构同时要求,银行业金融机构要严守风险底线,审慎开展大学生互联网消费贷款业务,建立完善相适应的风险管理制度和预警机制,加强贷前调查评估,重视贷后管理监督,确保风险可控。未经银行业监督管理部门或地方金融监督管理部门批准设立的机构不得为大学生提供信贷服务。

消费金融专家苏筱芮分析称,《通知》从金融营销、贷款审核、贷后管理等角度对机构向大学生发放贷款进行了全面而详实的监管,既有利于明确监管思路,也符合行业实际,便于机构参照执行。“未经银行业监督管理部门或地方金融监督管理部门批准设立的机构不得为大学生提供信贷服务”,这意味着违反者将属于非法放贷,体现了监管部门“开正门、堵偏门”的思路,一方面加大对非法放贷机构的打击,一方面规范了持牌金融机构的金融营销宣传,从事前环节提早介入,有利于更为精准、高效地防范诱导大学生过度借贷之现象。

严格限制同一借款人贷款余额

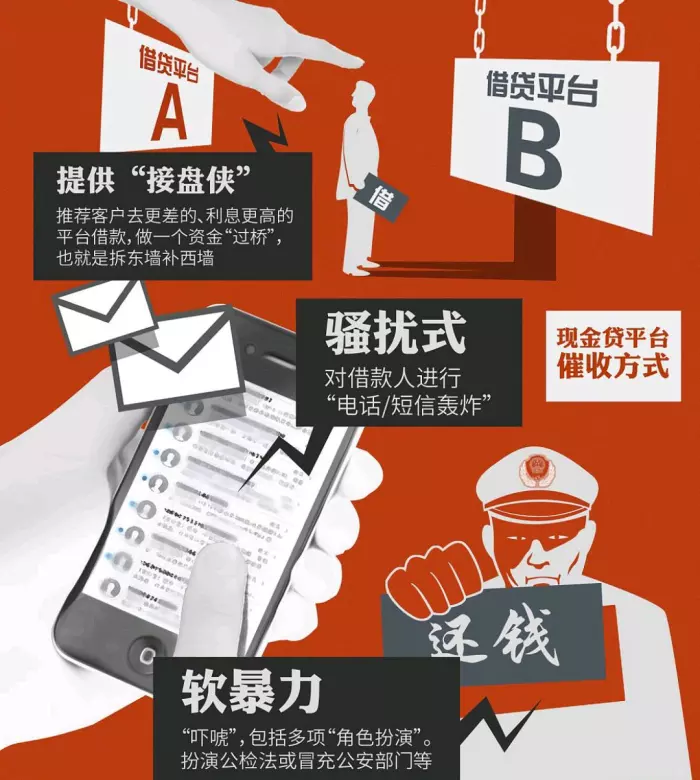

据了解,目前市面上针对大学生的信贷市场主要有两种形式,一种是现金借贷服务,大学生可以通过线上申请的方式进行借款,机构打出的口号多为解决购物、租房、创业等各方面的资金需求;另一种则是以分期为首的分期购物平台,大学生只要提供学籍等信息,就可以申请贷款,在商城平台购买产品。虽然这两种主流的学生信贷模式,都在一定程度上填补了校园信贷市场的空缺,但从多个案例可以看到,欺骗性、引人误解或诱导性宣传等乱象层出不穷。

如何进行大学生互联网消费贷款风险管理,《通知》也做出了明确规定,要求各银行业金融机构在风险可控的前提下,可开发针对性、差异化的互联网消费信贷产品,遵循小额、短期、风险可控的原则,严格限制同一借款人贷款余额和大学生互联网消费贷款总业务规模,加强产品营销管理,严格大学生资质审核,提高资产质量。

柒财智库高级研究员毕研广指出,从宏观政策的角度来说,今年对于借贷领域的监管重点释放的信号已经比较明显,就是防止过度借贷、防止过度举债。《通知》的发布也是为了防止大学生过度借贷的问题。监管从一定程度上允许此类借贷,但不能进行借贷的精准营销,不得放大引流,必须经过监管批准。目前来看,大学生群体的消费方式和消费意愿较为超前,所以部分机构采用市场定价的方式进行用户捕捉,监管机构也意在对此类市场定价方式进行收紧。

而北京商报记者此前也在调查过程中发现,在发放贷款的过程当中,部分机构并不会对大学生的身份和贷款的真实用途进行核实,容易造成多头授信、多头借贷的问题。

对贷前的资质审核,《通知》也提到,要严格贷前资质审核,实质性审核识别大学生身份和真实贷款用途,综合评估大学生征信、收入、税务等信息,全面了解信用状况,严格落实大学生第二还款来源,通过电话等合理方式确认第二还款来源身份的真实性,获取具备还款能力的第二还款来源(父母、监护人或其他管理人等)表示同意其贷款行为并愿意代为还款的书面担保材料,严格把控大学生信贷资质。

而对于已发放的大学生互联网消费贷款,《通知》则要求小额贷款公司制定整改计划,已放贷款原则上不进行展期,逐步消化存量业务,严禁违规新增业务。银行业金融机构要加强排查,限期整改违规业务,严格落实风险管理要求。

加强学生消费理念教育

使用贷款的大学生很多并非用于急需,而更多是将贷款用于娱乐消费。一位接触过校园贷的大学生李蕾(化名)回忆称,“在刚刚接触校园贷的时候,并不清楚校园贷的功能,只是知道可以缓解资金周转,在简单填写了身份、学籍信息后,平台放款了8000元额度,一部分可以提现,另一部分只能用来购买平台推出的分期商品”。

“身边很多朋友都换了新手机,在贷款平台的消息推送下,我也被吸引并办理了分期购买手机的业务,一年才还清本金和利息。”李蕾说道。

如何防止大学生群体落入贷款陷阱?《通知》提到,要强化金融知识宣传教育,将金融常识教育纳入日常教育内容,持续开展金融知识宣传。定期开展金融知识进校园活动,邀请金融监管机构、银行业金融机构开展知识讲座,阐述不良网贷危害、分析借贷“追星”等校园不良网贷案例,切实提高学生金融安全防范意识。加强诚信意识教育,教育学生在申请贷款时应如实提供信息,不得故意隐瞒学生身份,不得恶意骗贷、违约,珍惜个人征信记录,警惕网络贷款逾期影响个人征信。

对于已经陷入网贷泥淖的大学生,《通知》要求,应建立专项机制,指导他们通过理智有效的方式解决所欠网贷问题,加强心理干预辅导,教育引导他们珍视生命,理性处理碰到的困难。鼓励有条件的高校多渠道筹集资金,支持学生开展拓展学习、创新创业等,满足学生发展性需求。建立日常监测机制,密切关注学生异常消费行为,及时发现学生在生活消费、人际消费、娱乐消费等方面出现的倾向性问题,采取针对性措施予以纠正,努力做到早防范、早教育、早发现、早处置。

光大银行金融市场部分析师周茂华直言,《通知》有助于规范行业发展,机构依法合规开展业务,切实保护大学生合法权益,引导大学生理性消费、合理举债,让大学生安心专注完成学业,最大限度避免由于非法校园贷引发社会问题,引导大学生合理消费,避免过度举债加杠杆。但随着国内金融的发展,新生代消费借贷理念变化,大学生确实有短期信贷融资需求,行业治理需疏堵结合。

北京商报记者孟凡霞宋亦桐

来源:北京商报