文/证券日报李冰

在京注册网贷平台需在30日内向所在区金融办联系申报,逾期将按新设机构处理。

被业界称为最严网贷整改的北京平台,又有了新的要求。

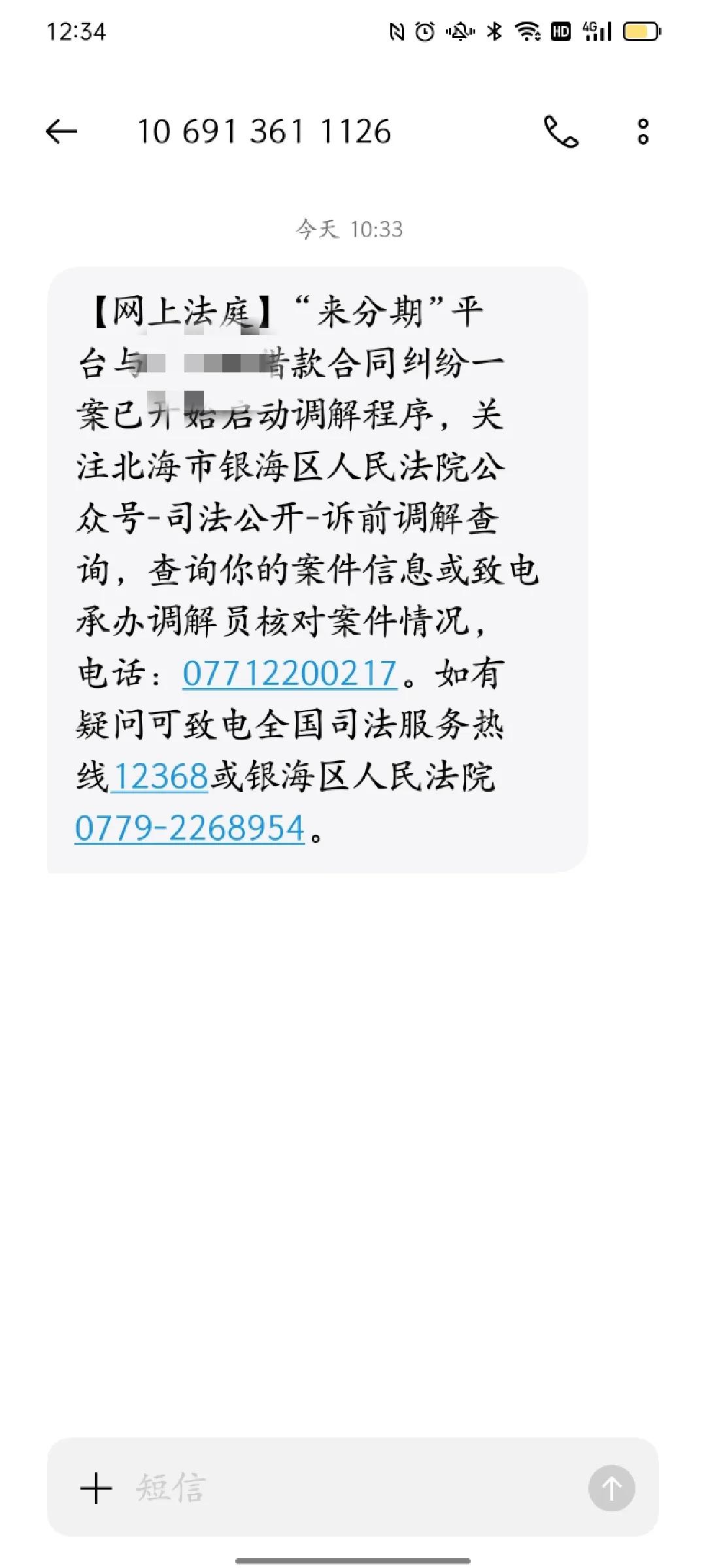

3月31日,北京市互联网金融风险专项整治工作领导小组办公室下发了《关于在京注册网络借贷信息中介机构申报事宜的通知》(以下称《申报通知》),《申报通知》要求,未收到“网络借贷信息中介机构事实认定及整改要求”(下称《整改要求》)的在京注册网贷平台需在30日内向所在区金融办联系申报,逾期未申报的网贷平台将按新设机构的流程办理。

此前,北京多家网贷平台陆续收到《整改要求》。全文共计8大项148条,每一大项下都对《网络借贷信息中介机构业务活动管理暂行办法》(下称《暂行办法》)的重点条款细化分解。和此前广东、厦门公布的监管细则相比,北京此次的“要求”可以称得上最具体、最严格。

大多数平台认为,整改之后如何持续创新,创造新的业务利润增长点是现在最大的难题。在他们看来,平台肯定会按照整改要求去改,合规是首要的。但整改后网贷平台如何发展是个问题,且难度较大,多数平台需要在合规的前提下,发掘小额、优质的资产,找到新的业务增长点。在合规成本增加的情况下,平台的交易规模、收入无法保障,那么可持续发展将成为新的问题。

网贷之家研究中心总监于百程呼吁要给P2P平台留些创新空间,"北京这次的整改在具体的业务要求上比较严格,特别是资产端。建议监管方在能穿透基础资产、业务真实的前提下,对产品端的创新适当放松。

风险储备金或将“一刀切”金交所模式未来难走通

此前,有业内人士认为,北京的网贷监管细则不会“一刀切”地取消平台风险备用金、金交所模式等规定。但《证券日报》记者从知情人士处了解到,“每家平台根据自己的情况逐条对照,原则上是所有的内容全部按照要求来做,包括大家关注的风险备付金、金交所、融租租赁合作等内容肯定是一刀切。”

该知情人士还表示,“目前发放的整改意见书占总量的1/3,共两个批次网贷平台正在整改。北京市网贷行业协会会长、副会长等单位在2月底第一批开始接受意见书,将整改意见报送后每15天提交一次整改进度,且每一家的整改要求都不一样。”

《整改要求》中有一项尤其引人关注——将散标或债权转让标的打包发售,资产端对接金融交易所产品,对接融资租赁公司产品,对接典当行、保理公司、小额贷款公司、担保公司等其他形式为涉嫌违规行为。

“从招财宝逾期事件后,金交所也逐渐成为监管层整顿的目标。”投之家CEO黄诗樵对本报记者表示。于百程认为,“如果金交所产品已经成为平台的主要业务,那整改难度很大,需要进行业务的全面转型。”

据盈灿咨询不完全统计,已有几十家P2P网贷平台以股东或会员身份,与全国各地的金交所达成战略合作关系。据《证券日报》记者观察,很多平台与金交所合作大多始于去年8月份。借着《暂行办法》的东风,互联网金融平台与金交所的合作热情猛增,不少平台甚至自己成立了交易所。

据了解,网贷平台与金交所合作,大多涉及到债权转让、债权收益权转让、定向融资计划等业务类型。网贷平台与金交所模式合作的典型模式是:网贷平台作为产品的发行人,扮演的是承销商的角色。由于金交所实行会员制,融资方大多不是会员,这时需要网贷平台(交易类会员)来负责产品的推荐与发行。融资方和发行人的关系显得比较复杂。融资方既可以是网贷平台所属母公司旗下的小贷公司,也可以是合作的小贷公司、保理公司等,还可以是直接的借款人。

“该模式的主要风险是《国务院办公厅关于清理整顿各类交易场所的实施意见》明确规定权益持有人累计不得超过200人——机构投资人和高净值投资人成为这类产品的目标客户,这与网贷平台的目标客户是不符的,有违规之嫌。”网贷天眼研究院首席研究员曲铂表示。

监管的表态,必然导致部分互金平台跟金交所合作的模式走不通。“金交所业务主要是面向企业和高净值的合格投资人。而网贷业务主要是服务小微、个人,助力普惠金融,起投门槛较低,目前来看,二者的合作基本不可能了”,有互金资深人士说道。

整改之后发展空间有限势必导致大量平台退出

“我们肯定会按照整改要求改,但之后呢?”在《证券日报》记者的采访过程中,很多平台都会说到这句话。他们认为,整改不难。但对于平台之后该怎么继续下去,有些迷茫。

“从网上流传的北京地区网贷平台《整改要求》来看,北京地区的整治如果按此执行,未来发展空间将非常有限”,有P2P平台相关负责人对本报记者说道。

黄诗樵认为,“对于本轮整改,监管层将P2P网贷平台与金交所剥离的决心是十分明确的。对平台来说,最大的难点便是获取新资产类型的能力,从原先的大额标的,逐渐向小额分散的资产类型上转移。”同时,他表示,“在这样的监管趋势下,早前主营大额资产的平台确实面临断粮的风险,甚至可能直接退出。”

“未来选择退出市场的平台会越来越多,也有不少平台在综合自身的优劣势后选择了转型,当前市场环境下可选择的路径有限、转型之路也很艰难。”有P2P平台相关负责人对本报记者表示。

“势必会有很多网贷平台将在这次洗牌大潮中被淘汰出局。然而这对于有能力存活下来的优质平台不失为发展壮大的绝佳机遇。”紫马财行CEO唐学庆说道。“我们也可以看到,专注小额分散的平台,如信贷和车贷业务,并未受到本轮监管的明显影响,同时在国家消费转型的趋势下,市场空间依旧是巨大的。”黄诗樵表示。

相关阅读

文/薛洪言

据网贷天眼信息,近日,北京监管部门向各网贷平台下发了一份名为"网络借贷信息中介机构事实认定及整改要求"(下称《整改要求》)的文件,全文共计8大项148条。这148条像极了"判例法"体系下法官的148个判例,至此,《网络借贷信息中介机构业务活动管理暂行办法》(下称《暂行办法》)中的一些模糊性条文终于有了权威解读,每一条怎么去解读,监管都给划了重点。

从这个意义上,《整改要求》值得每位从业者认真读一读,因为的确存在太多条款,监管的解读要严于市场解读,便涉及到整改的问题;也值得每个网贷投资人好好读一读,以后按图索骥寻找合规平台也算有了拐杖;当然,媒体朋友们也不例外,这样有助于那些因模糊性条文被"冤枉"的平台沉冤昭雪,更为他(她)们去揭露发现新的不合规现象提供了权威武器。当然,暂时看,细则只对北京地区平台有效。

八个大项分别为:1、公司基本情况;2、应尽未尽义务;3、违反十三项禁令;4、违反风险管理要求;5、违反科技信息系统风险管理规范;6、出借人与借款人保护;7、信息披露;8、其他风险提示。其中,第3项"违反十三项禁令"中涉及的61个细则是重头戏,苏宁金融研究院将进行重点解读。

这些"模糊"的禁令,边界变得清晰

1、什么是自融或变相自融?关联融资不属于自融

自2015年e租宝等平台出事以来,自融和非法集资成为最主要的两条罪名,也因此,在投资人眼中,对自融避之唯恐不及;对平台而言,自然也对这两个字极为敏感。

那么,对于平台的自融行为,监管上是怎么界定的呢。2015年12月出台的《网络借贷信息中介机构业务活动管理暂行办法(征求意见稿)》(下称《征求意见稿》)对自融行为的界定为"利用本机构互联网平台为自身或具有关联关系的借款人融资",而在2016年8月出台的《暂行办法》则调整为"为自身或变相为自身融资",去掉了"关联关系"4个字。

对此,市场上普遍解读为监管收窄了自融行为的外延,关联融资不在被禁止的自融行为之列,但也存在狐疑不决的地方,即关联融资是否也算变相为自身融资的一种呢?有狐疑便有怀疑,多怀疑几次竟也有了确信不疑,一些媒体遂以关联融资之名曝光了很多平台"涉嫌自融",引发不少口水战。

看看《整改要求》怎么说,在第32-35条,北京监管部门将其概括为四种行为,分别是:

(1)自身在平台上融资;

(2)关联方在平台上融资但未予充分信息披露;

(3)变相为自身融资(如:以股东、高管、实际控制人及其近亲属、公司员工等名义进行融资,由平台自身使用等情形);

(4)其他

可见,关联方在平台上融资并不违规,但不充分信息披露就会构成违规。

2、什么是自行发行理财产品募集资金?平台推出的各种"宝"系列、"赢"系列和"盈"系列们不算理财产品发售

《暂行办法》明确禁止平台"自行发售理财等金融产品募集资金",但大家会看到,几乎所有的网贷平台都会推出所谓的固定期限的理财计划,比如各种"宝"系列、"赢"系列和"盈"系列。

问题来了,平台这么做是不是违规?算不算自行发行理财产品?

从《整改要求》58-65条细则看,监管界定的发行理财产品行为至少要包括这些要点中的一种:

(1)以"理财"为名义开展宣传推介;

(2)发售理财产品对接非标资产;

(3)平台产品无法穿透到实际借款人、借款项目,出借人不能与借款人签署借款项目协议;

(4)网页和平台上有理财字样、预期收益率等理财产品特征的信息;

(5)相关协议是购买理财的协议而非借贷合同。

可见,只要在宣传、协议上注意不出现理财字样,底层资产不对接非标资产或无法穿透的资产,各种"宝"系列、"赢"系列和"盈"系列们便没有违背"不准自行发售理财产品"的监管要求。

3、什么是类资产证券化业务?从《整改要求》看,主流的做法都是错的

《暂行办法》明确禁止平台"开展类资产证券化业务或实现以打包资产、证券化资产、信托资产、基金份额等形式的债权转让行为"。但实话讲,这句话的内涵还是比较模糊的,比如,对于什么是类资产证券化?什么样的债权转让行为会被禁止?往往是各有各的理解,莫衷一是。

《整改要求》并未对上述模糊的概念进行界定,而是直接列明了几种涉嫌违规的行为:

(1)将散标或债权转让标的打包发售;

(2)资产端对接金融交易所产品;

(3)对接融资租赁公司产品;

(4)对接典当行;

(5)对接保理公司;

(6)对接小额贷款公司;

(7)对接担保公司等其他形式。

应该讲,对很多平台而言,上述界定就像是平地上的一声惊雷,估计要懵逼了。网贷平台的资产获取,无非是平台借款端的散标和接入第三方的资产两类,现在,接入第三方的资产怕是不行了,第(2)-(7)条讲的就是这些渠道;而散标也不能打包包装成"宝"系列、"赢"系列和"盈"系列们来卖了,只能散着卖了。

就好比,过去的几年网贷平台探索了100条获取资产的途径,但《整改要求》现在告诉你,其中99条都是违规的,你是什么感想?

这一要求实在是过于严格了,究竟能否落地执行,还有待观察。

这些行为,也是被禁止的

1、或明或暗的担保行为,要慎重了

从《整改意见》看,不仅直接承诺保本保息是被禁止的,通过关联担保公司或保险公司提供担保也是禁止的,而这正是很多平台目前的通行做法。此外,设立债权回购条款等隐性担保行为,也被禁止了。

这里,重点强调下平台的风险保证金、准备金和备付金。《整改意见》把"设立风险保证金、准备金、备付金等提供担保,或者以此进行宣传"列为违规行为。

但几乎所有的平台都有类似的风险资金,用于从投资人手中回购不良的投资项目,从而在事实上确保本息无忧。那么,这种行为还合规吗?在笔者看来,设立备付金仍然是合规的,只是不能把备付金用于"担保"行为。这一点,投资者大可放宽心。

2、通过电视和广播宣传,也涉嫌违规

虽然自2016年初,网贷平台的广告宣传就曾被禁止,但大家不难发现,近期在一些热播的网剧中,还是出现了一些网贷平台的嵌入式创意宣传片,一度被市场视作经典案例进行分析。

那么,这种行为是否违规呢?就要看网剧算不算电视节目了。呵呵,可能还得征求广电总局的意见。

3、发售打包散标或债权转让类产品,不能再做了

《暂行办法》明确禁止平台"将融资项目的期限进行拆分、期限错配",《整改要求》则进一步明确了"通过发售打包散标或债权转让类产品进行期限拆分或错配"也是违规行为。这一规定与上文中的"(1)将散标或债权转让标的打包发售"实在是一脉相承的。

问题来了,目前主流网贷平台的各种定期投资产品,基本都是这么来的。意味着,那些"宝"系列、"赢"系列和"盈"系列们,可能都要歇菜了。

4、利用网贷平台做校园贷?也被禁止了

2016年,校园贷曾因"大学生跳楼"和"裸条"事件引发舆论持续关注,从《整改要求》看,网贷平台要对校园贷saybyebye了。

当然,这一规定并不意味着校园贷业务本身违规,专业的消费金融机构还是可以做的,只是网贷平台不能做了而已。

整体评价:2008年以来几乎所有的创新都被打回原形,行业将回归本源的p2p业务

除了对"十三禁"的解读,《整改要求》还在风险管理、信息披露、用户保护等其他几个方面提出了细则性要求,但这些要求在《暂行办法》中已有明确的要求,这里便不再赘述。

最后,说说感想。

《暂行办法》出台后,笔者曾作出"对行业而言,黄金期已过。一句话,这个行业再也承载不了做"大金融"业务的愿景,以后只能是个小而美的行业了"的解读。结合《整改要求》看,更是坚定了这一观点。

除了最初的P2P业务即Peer-to-Peer(点对点)业务以外,行业自2008年以来在资产端、产品端等方面进行的几乎所有创新都被界定为了违规行为,这个行业,是一夜回到2007年前后萌芽期的"简单"和"纯洁",的确也承载不了什么金融梦想了。